L’inflation, que l’on croyait morte dans nos pays matures, a ressurgi violemment en 2021 comme pour nous rappeler qu’un monde sans inflation n’est pas éternel et que les cycles longs, qui alternent des périodes de différentes tendances de croissance et d’inflation sont peut-être encore bien présents dans nos économies. Cette hausse brutale de l’inflation, 7% aux USA, 5% en Europe, sera-t-elle durable, ou est-ce seulement la résultante de conditions exceptionnelles temporaires liées à la crise du Covid et à ses implications. Les amateurs des cycles longs, dont je fais partie, pensent que nous sommes rentrés dans une nouvelle phase, qui avait peut-être même débuté avant la crise Covid sans que nous nous en rendions vraiment compte. D’autres, comme les dirigeants de grandes banques centrales, continuent de penser que c’est un phénomène temporaire et que les choses vont rentrer dans l’ordre, même s’ils commencent à admettre que cela pourrait s’avérer plus compliqué qu’initialement prévu.

Pour essayer d’y voir plus clair, ne faudrait-il pas se pencher sur les causes réelles du retour de l’inflation. Avant la crise et depuis déjà plusieurs années, les banques centrales essayaient de lutter contre la déflation en créant massivement de la monnaie à chaque fois qu’un risque de récession apparaissait. Pour affirmer cette volonté, elles ont même modifié leur approche de régulation de l’inflation en se fixant un objectif moyen sur plusieurs années et non un objectif annuel comme précédemment. Cela permettait en théorie de mieux gérer les risques et de ne pas trop focaliser sur l’inflation en haut de cycle. Cette nouvelle approche a permis aux Etats-Unis d’avoir le plus long cycle d’expansion de leur histoire, accompagné d’un marché actions flamboyant. Jusqu’à la crise du Covid, ces liquidités étaient essentiellement concentrées dans la sphère financière, ce qui créait une inflation des prix des actifs financiers, autrement dit, une hausse des marchés. La crise a complètement changé la donne. En effet, les gouvernements jusque-là frileux d’augmenter les dépenses publiques, ont ouvert les vannes à des niveaux similaires à ceux de l’après-guerre si bien que cette fois, les liquidités créées par les Banques Centrales se sont retrouvées aux mains des consommateurs. Ainsi, dès lors que la Covid a perdu de la vigueur, la reprise économique a été violente. Cependant, l’outil industriel de production, encore grippé par le virus, n’a pas pu répondre à cette nouvelle demande.

La résultante d’une telle problématique est bien connue, elle s’appelle l’inflation. Elle s’encre ensuite durablement via l’inexorable revalorisation des salaires qui a déjà débuté et qui va à nouveau renchérir le prix des biens et des services. La spirale inflationniste, plus ou moins vigoureuse est en marche.

Venait se greffer à ces éléments conjoncturels, des éléments structurels comme la transition énergétique ou bien la décarbonisation de l’industrie, le bio… qui accroissent les coûts de production tels que nous les mesurons et sont donc plutôt inflationnistes. La sortie de déflation semblait donc bien acquise.

Il ne manquait alors plus qu’un choc externe pour venir encore amplifier un phénomène déjà bien en cours, comme c’est bien souvent le cas. La guerre en Ukraine et les sanctions qui en ont découlé renchérissent immédiatement le prix des matières premières, tout comme ce fut le cas lors de chocs pétroliers des années 70. L’inflation déjà bien présente n’en sera que renforcée. D’autre part, cette guerre militaire et commerciale complique désormais considérablement l’équation des banques centrales qui devront encore davantage devoir choisir entre croissance et stabilité des marchés ou lutte contre l’inflation. En effet, si pour lutter contre l’inflation, des hausses des taux apparaissaient comme une arme adéquate dans le monde en forte croissance d’avant-guerre, elles deviennent beaucoup plus délicates et peut être même peu efficaces pour lutter contre un manque d’offre, notamment de matières premières.

Reste à savoir désormais si, au-delà d’une année 2022 marquée par une inflation soutenue, nous allons rester dans un monde vraiment plus inflationniste ou si les banques centrales vont progressivement parvenir à la faire revenir vers des niveaux de 2 à 4% maximum. Si l’histoire peut nous servir de guide, il est bon de noter qu’avant de rentrer dans la phase de reflation de la période 1950 -1965, la sortie de guerre 39-45 a été un peu chaotique, avec une inadéquation entre la forte demande et le manque de moyens de production, un peu comme actuellement. Il fallut alors 4 à 5 ans pour que l’inflation revienne sous contrôle.

Si un tel environnement se profile, que faire alors en termes d’allocation d’actifs ? De plus en plus de gérants, notamment aux Etats Unis remettent en cause le portefeuille diversifié classique 60% actions/40% obligations. Je ne peux aller que dans leurs sens. En effet, les obligations, au cours de 10 prochaines années vont appauvrir leurs détenteurs en leur offrant une rentabilité bien inférieure à l’inflation. Les données historiques montrent que sur la période de 10 ans suivant l’investissement, 90% de la rentabilité est déterminée par le taux actuariel de départ. Avec des taux actuels proches de zéro en Europe et de 2% aux USA, comment espérer faire mieux que l’inflation. Quant aux actions, tout dépend de la vigueur de l’inflation à venir. Si elle reste contrôlée entre 2-4% maximum, les marchés actions peuvent délivrer une performance élevée, portés par la croissance des bénéfices. C’est la période de printemps économique. En revanche, au-delà de ce niveau, Les actions sont en général juste bonnes à compenser leur détenteur contre la perte de pouvoir d’achat. Enfin, l’élément supplémentaire à prendre en compte est inévitablement le niveau de valorisation au début de chaque cycle. Actuellement, il est élevé, ce qui milite pour une faible rentabilité (inférieure à la moyenne historique) au cours de la prochaine décennie.

Enfin, la corrélation entre les actions et les obligations qui, en période non inflationniste est négative, d’où l’intérêt d’associer ces deux actifs à condition qu’ils offrent tous deux une rentabilité supérieure au taux sans risque, devient positive. Ainsi l’intérêt de la diversification s’amoindrit fortement. Non seulement les deux actifs ne performent pas ou peu, mais en plus, ils sont corrélés !

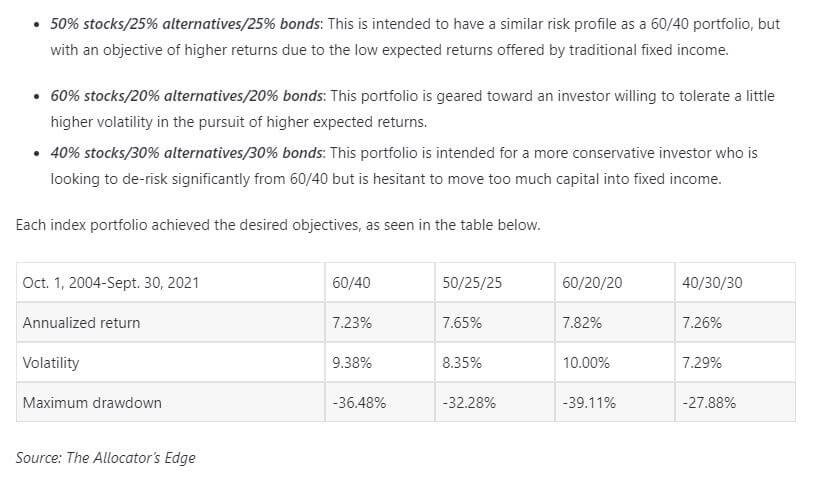

Alors, que faire ? D’aucuns, comme Phil Hubert CIO de Savant Wealth Management et auteur de « The Allocator Edge : A modern guide to alternative Investments and the future of diversification », prônent l’introduction d’actifs alternatifs au sein du portefeuille 60/40 tout en maintenant une certaine exposition aux actions et aux obligations. Plus précisément, l’auteur recommande d’introduire des stratégies alternatives réparties en quatre catégories : « Alternative risk premia, catastrophe réinsurance, real estate et private debt». Si ce type d’investissement est encore peu développé en Europe, il l’est aux Etats Unis et est accessible au grand public via des ETF (trackers). Si les simulations proposées ci-dessous semblent intéressantes, elles me laissent cependant perplexe.

En effet, ces simulations, basées sur la période 2004 – 2021, sont réalisées dans une période non inflationniste durant laquelle les actions et les obligations ont globalement eu de bonnes performances aux Etats Unis. Si nous suivons nos conclusions précédentes, à savoir que ces deux actifs risquent de mal se comporter au cours de la période à venir si elle est inflationniste, à quoi bon les détenir tout simplement ?

Si cela semble trop radical pour vous, alors posez-vous la question de savoir pourquoi détenir ces deux actifs s’ils sont fortement corrélés et peu rentables ?

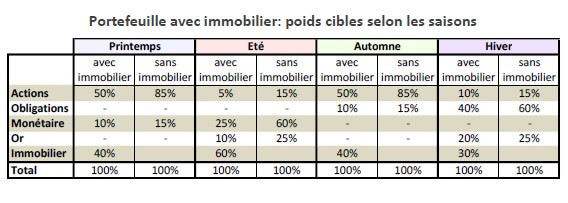

Pour ma part, dans une telle situation, je partage les préconisations faites par Eric Mijot dans son ouvrage « Cycle d’Investissements et Allocation d’Actifs » (tableau 1) qui montre qu’au cours des périodes de reflation ou de stagflation passées (printemps – été), l’allocation cible imposait de sortir totalement de la classe d’actifs obligataire au profit, dans un premier temps, des actions (période de reflation) puis de privilégier les des actifs réels (or) ou le monétaire pour les allocations sans immobilier (été).

Tableau 1 :

La financiarisation de l’économie nous offre désormais d’autres alternatives à l’immobilier et au monétaire, comme mentionné précédemment ce qui nous laisse un large choix pour encore mieux diversifier les portefeuilles ou les patrimoines. L’usage des obligations indexées sur l’inflation pourrait par exemple venir remplacer les obligations à taux fixe actuelles ou même le fonds en euros. Il me semble cependant important de toujours garder à l’esprit que les actifs réels sont principalement ceux à détenir dans un environnement inflationniste, plus encore s’ils sont financés avec un crédit à taux fixe.

Pour conclure, permettez-moi de vous rappeler que l’allocation d’actifs explique 90% de la variation des rendements d’un portefeuille diversifié et requiert donc un soin particulier. Les choix des actifs d’une part puis leur répartition d’autre part, en respectant les principes de diversification, sont les clés de la réussite. Si les évènements récents perdurent et nous font durablement changer d’environnement économique, le comportement des classes d’actifs au cours des dix à quinze prochaines années sera très différent de ce que nous avons connu depuis 40 ans. Il sera alors nécessaire de modifier radicalement les allocations et de repenser les produits hybrides dit diversifiés qui aujourd’hui sont principalement constitués d’actions et d’obligations. Les précurseurs de ces changements seront alors les sociétés de gestion phares de demain.