A compter de l’imposition des revenus 2024, les rémunérations perçues par l’associé de société d’exercice libérale au titre de son activité libérale au sein de celle-ci sont imposables à l’IR dans la catégorie des BNC (CGI, art. 92-1) ; il ne peut en être autrement que dans l’hypothèse où un lien de subordination de l’associé à l’égard de la société dans laquelle il exerce son activité est mis en évidence.

Photo de Luis Melendez sur Unsplash

L’administration a rapporté sa doctrine issue de la réponse ministérielle Cousin selon laquelle les rémunérations des associés relevaient, jusqu’au 31 décembre 2023, des traitements et salaires ou de l’article 62 du CGI (Rép. Cousin n° 39397, JOAN 16 septembre 1996, p. 4930). Elle s’aligne ainsi sur la jurisprudence du Conseil d’Etat (Conseil d’Etat 16 octobre 2013, n° 339822 et 8 déc. 2017, n° 409429 ; BOI-RSA-GER 10-30, n° 520, 27 déc. 2023 ; BOI-BNC-DECL-10-10, n° 110, 27 déc. 2023).

Dans un rescrit, l’administration apporte des éclaircissements sur les conséquences de ce changement de régime fiscal au regard de l’IR, de la TVA, de la cotisation foncière des entreprises (CFE) et de l’épargne salariale (BOI-RES-BNC-000136, 24 avril 2024). Par ailleurs, elle complète ses commentaires sur la distinction à opérer entre rémunérations de l’activité libérale et rémunérations des fonctions de direction concernant les associés gérants majoritaires de SELARL ou gérants de SELCA (BOI-RSA-GER-10-30, n° 530 à 550, 27 déc. 2023).

I – Les précisions concernant l’imposition dans la catégorie des BNC1

Il est rappelé que l’associé de SEL n’agit pas en son nom propre mais exerce ses fonctions techniques au nom et pour le compte de la société, et cesse dès lors d’exercer une activité professionnelle indépendante (Com 9 février 2010, n° 08-15191 et n° 08-17144). Le professionnel associé d’une SEL ne répond donc pas à la définition de l’entrepreneur individuel de l’article L 526-22 du code de commerce que les titres soient détenus directement ou par l’intermédiaire d’une société de participations financières de professions libérales (SPFPL). Cela emporte bien entendu des conséquences pour l’associé de SEL.

Les règles exposées sont également applicables aux rémunérations versées directement par une SEL à l’associé d’une SPFPL au titre de son activité libérale au sein de cette SEL.

1) En matière d’IR

a) Le régime micro-BNC

Les associés de SEL ne sont pas expressément exclus du régime micro-BNC. Ils peuvent donc bénéficier de ce régime dès lors que leurs rémunérations sont imposées dans la catégorie des BNC et respectent les conditions de seuil de recettes prévues par ce régime (CGI, art. 102 ter). Le régime micro-BNC s’applique au titre de l’année N lorsque le montant HT des recettes réalisées au titre de l’année N-1 ou N-2 n’excède pas 77 700 €. Pour apprécier ce seuil, il convient de retenir la rémunération versée par la SEL en y réintégrant, le cas échéant, les dépenses professionnelles incombant à l’associé mais prises en charge par la SEL, au titre de l’année civile N-1 ou de l’année N-2, « qui auraient été déclarées dans la catégorie des BNC si elles avaient été perçues à compter de 2024 ». Les associés de SEL peuvent donc bénéficier du régime micro-BNC à compter de l’imposition des revenus 2024 dès lors que les revenus tirés de leur activité libérale au titre de l’année de référence n’excèdent pas le seuil de 77 700 €.

b) Les charges déductibles

Les dépenses acquittées par l’associé au cours de l’année d’imposition et nécessitées par l’exercice de ses fonctions techniques au sein de la SEL sont déductibles de ses recettes dans les conditions de droit commun (CGI, art. 93-1 ; pour une liste des dépenses, voir BOFiP-BNC-BASE-40, 23 janvier 2019). C’est le cas notamment des frais de transport entre le domicile et le lieu de travail qui sont inhérents à la fonction. Mais « les frais exposés en lien avec la clientèle sont en principe déductibles du résultat de la SEL » car « l’activité libérale développée dans le cadre d’une SEL est réputée exercée par cette dernière auprès des clients ».

Cotisations Madelin. La loi PACTE (Loi n° 2019-486 du 22 mai 2019 relative à la croissance et la transformation des entreprises) a institué un nouveau plan d’épargne retraite mettant fin à la souscription de contrats Madelin depuis le 1er octobre 2020. Cependant les contrats Madelin en cours continuent d’être alimentés et de produire leurs effets. Les cotisations facultatives versées dans le cadre de ces contrats ne sont déductibles, sous certaines limites, des rémunérations perçues par l’associé de SEL au titre de son activité libérale que si ces rémunérations relèvent des BNC (Conseil d’État 8 décembre 2017, n° 409429). Concernant les rémunérations perçues jusqu’en 2023 et déclarées dans la catégorie des traitements et salaires, l’administration précise que « ni la lettre de la loi ni son interprétation par la jurisprudence ne permettent la déduction des cotisations Madelin » prévues à l’article 154 bis du CGI. On notera que ce commentaire ne vaut pas pour les gérants majoritaires de SELARL et les associés gérants de SELCA pour lesquels les rémunérations perçues jusqu’au 31 décembre 2023 sont imposables dans la catégorie de l’article 62 du CGI. Cet article prévoit expressément la déduction des cotisations versées dans le cadre des contrats Madelin.

Cotisations professionnelles acquittées par la SEL au nom et pour le compte de ses associés. Cependant, lorsque les primes afférentes à un contrat Madelin ou à un plan d’épargne retraite sont acquittées par la SEL au nom et pour le compte de l’associé, ces cotisations sont déductibles des résultats de la société. Elles constituent pour l’associé une recette accessoire ayant un lien direct avec l’exercice de son activité libérale et, par conséquent, un élément de sa rémunération imposable dans la catégorie des BNC. Par ailleurs, l’associé de la SEL peut déduire ces cotisations dans les conditions et limites posées par l’article 154 bis du CGI.

En définitive, ces règles s’appliquent à l’ensemble des cotisations professionnelles (par exemple les cotisations ordinales) acquittées par la SEL au nom et pour le compte de ses associés.

Autres cotisations obligatoires et facultatives. Les cotisations obligatoires d’assurance maladie et de maternité, les cotisations d’allocations familiales et d’invalidité-décès ainsi que les cotisations versées au titre des régimes obligatoires de base d’assurance vieillesse sont déductibles sans limitation des rémunérations perçues par les associés de SEL imposables dans la catégorie des BNC (CGI, art. 154 bis ; BOFiP-BNC-BASE-40-60-50-20, 7 octobre 2014).

Les cotisations acquittées au titre des régimes facultatifs d’assurance vieillesse, de prévoyance ou perte d’emploi dans le cadre des contrats Madelin ou de régimes facultatifs de sécurité sociale sont soumises au plafonnement prévu à l’article 154 bis du CGI.

c) Le traitement fiscal des parts ou actions détenues par les associés d’une SEL

Les éléments utilisés pour les besoins de l’activité sans être affectés par nature à celle-ci peuvent être inscrits par le titulaire des BNC sur le registre de ses immobilisations. L’administration cite, à titre d’exemple, les parts ou actions de société exploitant une clinique dont la détention n’est pas imposée par les statuts ou par le règlement intérieur mais présente un intérêt pour l’exercice de la profession : l’associé peut les inscrire sur le registre de ses immobilisations. Dès lors, si l’associé de SEL qui relève d’un régime réel d’imposition, fait le choix d’inscrire les titres de la société dans laquelle il exerce son activité libérale sur le registre de ses immobilisations, les intérêts de l’emprunt contracté pour les acquérir sont déductibles de ses BNC.

En revanche, les biens non utilisés pour les besoins de l’activité ne peuvent pas être portés sur le registre des immobilisations.

Cependant, l’administration ne précise pas si les titres détenus par l’associé constituent des biens affectés par nature à la profession lorsque leur détention est imposée par les statuts ou le règlement intérieur de la SEL pour exercer l’activité libérale au sein de la société. Rappelons que, dans ce cas, les titres devraient obligatoirement faire partie du patrimoine professionnel de l’associé : lorsque celui-ci relève du régime réel d’imposition, les frais d’acquisition et les intérêts des emprunts et autres frais (frais de dossier, cotisations d’assurance notamment) supportés pour les souscrire ou les acquérir constitueraient des charges déductibles des BNC (Conseil d’Etat 22 juin 1988, n° 60228 ; BOI-BNC-BASE- 40-60-70, n° 100). La plus ou moins-value constatée par l’associé à l’occasion de la cession des titres de la SEL relèverait du régime des plus et moins-values professionnelles, quel que soit le régime d’imposition de cet associé (micro-BNC ou déclaration contrôlée).

d) L’option IS

Dès lors que l’associé de SEL n’est pas réputé exercer son activité en son nom propre mais au nom de la société, il ne peut être regardé comme un entrepreneur individuel au sens de l’article L. 526-22 du code de commerce. Il ne peut donc pas opter pour son assimilation à une entreprise unipersonnelle à responsabilité limitée (EURL) prévue à l’article 1655 sexies du CGI, entraînant son assujettissement à l’IS. Cette doctrine a été confirmée très récemment par le Conseil d’Etat à propos des avocats associés d’une SEL (Conseil d’Etat 8ème et 3ème chambres réunies, 26 avril 2024, n° 491673).

2) En matière de TVA

Les SEL sont seules redevables de la TVA au titre des sommes encaissées auprès de la clientèle. Même si elles sont imposables dans la catégorie des BNC, les rémunérations des fonctions techniques perçues par les associés de SEL n’entrent pas dans le champ d’application de la TVA (CGI, art. 256 et 256 A). L’administration constate que les associés ne sont pas des professionnels indépendants : « le statut d’indépendant implique que la personne concernée accomplisse ses activités en son nom, pour son propre compte et sous sa propre responsabilité, en supportant le risque économique lié à l’exercice de l’activité en cause » (Cour de justice de l’Union européenne 29 septembre 2015, affaire C-276/14, point 34). Les SEL exercent la profession qui constitue leur objet social par l’intermédiaire des associés ayant qualité pour exercer cette profession (Ordonnance n° 2023-77 du 8 février 2023 relative à l’exercice en société des professions libérales réglementées, art. 40). Or, même si l’associé répond de ses actes (ordonnance précitée, art. 43) cela ne suffit pas à établir qu’il supporte le risque économique propre à son activité libérale ; il est précisé d’ailleurs que l’associé n’entre pas, du point de vue de la TVA, en rapport juridique avec les clients de la société.

« Il en résulte que ces rémunérations ne sont pas soumises à l’obligation de facturation prévue à l’article 289 du CGI ». Mais l’administration n’indique pas comment la SEL et ses associés peuvent justifier de la comptabilisation des montants et des versements des rémunérations des fonctions techniques, ni quel document peut tenir lieu de pièce justificative. Une convention d’exercice entre société et associé peut-elle suffire ? C’est, plus largement, la question des obligations comptables de l’associé de SEL qui se pose.

3) En matière de cotisation foncière des entreprises (CFE)

La CFE est due chaque année par les personnes physiques ou morales, les sociétés non dotées de la personnalité morale ou les fiduciaires, qui exercent à titre habituel une activité professionnelle non salariée (CGI, art. 1447) ; les redevables de la CFE dont le CA est supérieur à 152 500 € sont également redevables de la CVAE (CGI, art. 1586 ter). L’administration relève que l’activité imposable est considérée comme exercée par la SEL et non par les associés. Dès lors, seule la SEL est susceptible d’être imposée à la CFE et, le cas échéant, à la CVAE dans les conditions de droit commun. Le changement de catégorie d’imposition des rémunérations des fonctions techniques est sans conséquence : l’associé de SEL est exclu du champ d’application de la CFE et échappe au versement de la cotisation minimum (CGI, art. 1647 D).

Ce n’est que dans l’hypothèse où l’associé exerce une activité professionnelle propre non salariée que cet associé est susceptible d’être imposé à la CFE en son nom propre ; l’existence d’une telle activité peut être établie par un faisceau d’indices attestant une absence de lien de subordination avec la SEL, l’existence de moyens propres ou encore d’une clientèle ou patientèle distincte.

4) En matière d’épargne salariale

Dans certains cas, les professionnels libéraux exerçant dans une SEL bénéficient du régime social d’assimilés-salariés mais sans pouvoir prétendre aux dispositions du code du travail concernant les salariés, et notamment aux dispositifs d’épargne salariale : intéressement, participation, plans d’épargne salariale. Néanmoins, rien ne s’oppose à ce qu’ils bénéficient de ces dispositifs en tant que dirigeant s’ils ont le statut de présidents, directeurs généraux, gérants ou membres du directoire de la société.

II – Les obligations déclaratives de l’associé de SEL

1) L’immatriculation de l’associé de SEL

Cette immatriculation sera faite auprès du service des impôt des entreprises (SIE) dont dépend l’associé en vue de permettre la télédéclaration de ses résultats. Elle devra être réalisée auprès du guichet unique, le SIE n’étant plus habilité à être centre de formalité des entreprises. L’administration établira un « parcours utilisateur » spécifique afin que les SIE distinguent bien l’associé de SEL relevant des BNC au titre de son activité libérale au sein de la société (ni TVA, ni CFE), des titulaires de BNC exerçant une activité libérale propre. L’immatriculation de l’associé de SEL doit pouvoir être réalisée avant la date limite de dépôt de la déclaration n° 2035-SD. Il conviendra d’attendre que le guichet unique soit opérationnel et que le « parcours utilisateur » soit accessible pour procéder à l’immatriculation.

2) La déclaration des BNC de l’associé

Régime micro-BNC. L’associé de SEL relevant du régime déclaratif spécial (micro-BNC) est dispensé du dépôt d’une déclaration n° 2035-SD. Il porte directement le montant de ses recettes annuelles HT sur sa déclaration des revenus n° 2042 C-PRO. Il bénéfice d’un abattement de 34 % pour frais calculé sur le montant des recettes déclarées.

Régime de la déclaration contrôlée. L’associé de SEL relevant du régime de la déclaration contrôlée de plein droit ou sur option déclare son résultat annuel sur la déclaration n° 2035-SD (CGI, art. 172). L’obligation de télédéclaration est désormais généralisée. La date limite de dépôt de la déclaration de l’année N est légalement fixée au 2ème jour ouvré suivant le 1er mai N+1, mais un délai supplémentaire de 15 jours est accordé en cas de télédéclaration.

La déclaration de l’associé devra notamment contenir la rémunération totale perçue, les charges sociales obligatoires et facultatives déductibles, ainsi que les frais professionnels qu’il supporte directement tels que les frais de déplacements et les frais supplémentaires de repas. Le résultat déclaré est reporté sur la déclaration n° 2042 C-PRO.

Rien ne s’oppose a priori à ce que la déclaration n° 2035-SD soit établie, sur option, selon les règles de détermination des résultats des créances acquises et des dépenses engagées (CGI, art. 93 A). L’exercice de l’option permet notamment de provisionner les charges sociales de l’associé en cas de début d’activité ou d’augmentation significative des revenus. Toutefois, l’administration n’évoque pas cette possibilité dans le rescrit publié. Elle n’indique pas si les rémunérations perçues par l’associé constituent ou non des honoraires. Rappelons que les honoraires doivent être déclarer chaque année lorsque leurs montants sont supérieurs à 1 200 € par an pour un même bénéficiaire (CGI, art. 240).

III – Les précisions de l’administration concernant la distinction des rémunérations

1) La nécessité de distinguer les rémunérations

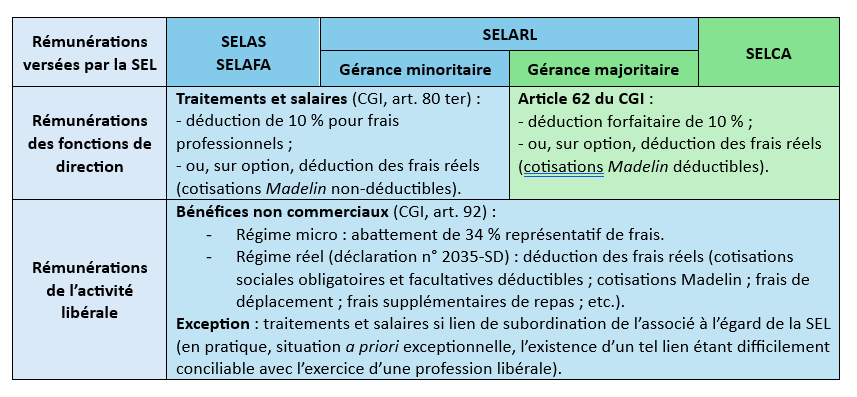

A compter du 1er janvier 2024, les rémunérations attachées aux fonctions de direction de la SEL et celles se rapportant à l’activité libérale doivent être distinguées, comme le résume le tableau ci-dessous. La documentation juridique de la SEL doit établir cette distinction.

2) Le cas des associés dirigeants relevant de l’article 62

Les rémunérations versées aux gérants majoritaires de SELARL et aux gérants de SELCA au titre de leur activité libérale au sein de la société relèvent désormais des BNC lorsqu’elles peuvent être distinguées de celles perçues au titre de leurs fonctions de gérant. Dans le cas contraire, ces rémunérations, comme celles perçues au titre des fonctions de gérant, sont imposées selon les modalités de l’article 62 du CGI (BOI-RSA-GER 10-30, n° 540, 27 déc. 2023).

La pratique d’une rémunération unique relevant de l’article 62 du CGI permet d’éviter, les contraintes comptables et fiscales liées à une imposition dans la catégorie des BNC des rémunérations des fonctions techniques. Mais attention, dans ce cas, il faudra justifier de l’imposition de la totalité des rémunérations à l’article 62 du CGI. En effet, l’administration rappelle que les rémunérations des fonctions de gérant se rapportent aux tâches qui ne sont pas réalisées dans le cadre de l’activité libérale, par exemple : convocation d’assemblée, représentation de la société dans les rapports avec les associés et à l’égard des tiers, décision de déplacement du siège social de la société ; ces rémunérations ne couvrent pas les tâches de nature administrative inhérentes à l’exercice de l’activité libérale telles que la facturation du client ou du patient, l’encaissement, les prises de rendez-vous, les approvisionnements de fournitures, la gestion des équipes ou la rédaction de documents tels que des ordonnances de prescription (BOI-RSA-GER-10-30, n° 530, 27 déc. 2023).

Mais surtout l’administration précise que l’associé « doit être en mesure de fournir par tout moyen l’ensemble des éléments de preuve permettant de justifier » de l’impossibilité de distinguer les rémunérations allouées au titre des fonctions de gérant de celles perçues au titre de l’exercice de l’activité libérale. L’absence de documents statutaires ou comptables tels que ceux fixant la rémunération accordée par la société au titre des fonctions de gérant ou mesurant le temps passé à l’exercice de ces fonctions « n’est pas à elle seule de nature à caractériser une impossibilité » (BOI-RSA-GER-10-30, n° 540, 27 décembre 2023).

Enfin, à titre de règle pratique, il est admis que 5 % du montant de la rémunération d’ensemble perçue par les gérants majoritaires de SELARL et les gérants de SELCA correspondent aux revenus afférents à leurs fonctions de gérant, imposables dans les conditions de l’article 62 du CGI. Cette règle pratique s’applique « qu’il soit possible de les distinguer ou non de la rémunération technique » (BOI-RSA-GER-10-30, n° 550, 27 déc. 2023). Ainsi la rémunération de l’activité libérale représenterait 95 % de la rémunération totale. Une ventilation différente de celle donnée par l’administration est possible dès lors qu’elle peut être justifiée.

- Voir également les Eclairages des 10 et 17 novembre 2023 (n° 487 et 488) concernant l’imposition en BNC des associés de SEL : conséquences du changement de doctrine administrative à compter du 1er janvier 2024. ↩︎