Le PER constitue, comme l’assurance-vie, un formidable moyen de préparer sa retraite.

Mme Geneviève MIERMONT, M. Georges PROVOST et M. Henri LEYRAT reviennent sur ce placement au sein de cette newsletter:

Le plan d’épargne retraite (PER) est une innovation de la Loi PACTE du 22 mai 2019[1], visant à favoriser l’épargne retraite en France[2]. Ce nouveau produit d’épargne, pouvant être souscrit depuis le 1er octobre 2019, a vocation à remplacer l’ensemble des produits retraite tels que le contrat « Madelin », le PERP (plan d’épargne retraite populaire), ou encore « l’article 83 » (en référence à l’article 83 du Code général des impôts[3]). D’ailleurs, ces produits ne peuvent plus être commercialisés depuis le 1er octobre 2020, mais ceux déjà souscrits continuent à fonctionner normalement.

Le PER se décompose en trois produits[4] :

- – Le PER individuel (PERin), lequel peut être souscrit par toute personne avec ou sans activité professionnelle ;

- – Le PER collectif, lequel peut être proposé à l’ensemble des salariés d’une entreprise ;

- – Le PER obligatoire, lequel est proposé à certaines catégories de salariés devant y adhérer obligatoirement.

Le cas du PER individuel étant le plus fréquent, le présent article s’intéressera à cette seule forme de PER.

I – Le régime juridique du PERin

Le PERin peut prendre la forme d’un contrat d’assurance ou d’un compte-titres. Ce placement est alimenté par des primes versées par le souscripteur (C. mon. fin., art. L. 224-2, 1°), lesquelles peuvent donner lieu à un avantage fiscal[5].

Puis, à l’échéance correspondant à l’âge permettant au souscripteur de liquider ses droits à la retraite, celui-ci peut sortir du PER sous la forme d’un capital, lequel peut être fractionné, ou d’une rente viagère qu’il peut bien évidemment stipuler réversible (C. mon. fin., art. L. 224-1 et L. 224-5)[6].

Il convient d’avoir à l’esprit que l’alimentation d’un PERin peut également avoir lieu par transfert de l’épargne retraite préexistante du souscripteur, voire de contrats d’assurance-vie déjà souscrits.

Il existe néanmoins quelques causes de sortie anticipée du PERin (C. mon. fin., art. L. 224-4, I) : en cas de décès du conjoint ou du partenaire de PACS du souscripteur ; en cas d’invalidité du titulaire, de son conjoint, de son partenaire ou d’un enfant ; en cas de surendettement du titulaire ; en cas d’expiration des droits à assurance-chômage (ou de cessation sous certaines conditions d’un mandat social) ; en cas de cessation d’une activité non salariée à la suite d’une liquidation judiciaire ; et en cas d’acquisition de la résidence principale par le titulaire au moyen des sommes épargnées.

L’article L. 224-4, II, du Code monétaire et financier prévoit l’hypothèse du décès du souscripteur avant la sortie du PERin, lequel emporte sa clôture, ce qui implique de distinguer eux hypothèses[7] :

- – Soit le PERin est souscrit sous la forme d’un compte-titres, auquel cas l’épargne accumulée intègre la succession du souscripteur ;

- – Soit le PERin est souscrit sous la forme d’une assurance, auquel cas l’épargne accumulée est versée au bénéficiaire désigné.

II – Le régime fiscal du PERin

Le régime fiscal du PERin implique de distinguer trois problématiques : celle de la fiscalité du PER en phase d’épargne (A), celle de la fiscalité du PER lors du déblocage du contrat (B), et celle enfin de la fiscalité du PER non débloqué en cas de décès (C).

A – La fiscalité du PERin en phase d’épargne

En phase d’épargne, le souscripteur d’un PERin dispose d’une option : soit il choisit de déduire ses versements de son revenu imposable ; soit il choisit de ne pas les déduire.

Lorsque le souscripteur est indépendant (entreprise individuelle BIC, BNC, chef d’entreprise d’une exploitation agricole, associé de sociétés de personnes n’ayant pas opté pour l’IS, ou dirigeants relevant de l’article 62 du CGI), les versements volontaires sur un PERin sont déductibles du revenu imposable dans la limite d’un plafond qui s’apprécie annuellement[8]. Ces versements sont déductibles du revenu BIC, BNC ou du revenu professionnel imposable du chef d’entreprise dans la limite d’un plafond[9]. Lorsque les versements excèdent le revenu professionnel, ils sont déductibles du revenu global.

Lorsque le souscripteur est salarié ou assimilé, les versements effectués sur un PERin sont déductibles du revenu imposable global[10], dans la limite d’un plafond qui s’apprécie annuellement[11]. Ce plafond s’apprécie globalement au regard des couples faisant l’objet d’une imposition commune. En cas de versement excédant le plafond annuel, le surplus peut s’imputer sur les soldes non utilisés des plafonds des trois années précédentes[12].

Enfin, il est aussi loisible au souscripteur de renoncer à la déduction fiscale durant la phase d’épargne, étant entendu que cette option pour la non-déductibilité peut être exercée pour chaque versement (C. mon. fin., art. L. 224-20, al. 2 et L. 224-28)[13].

B – La fiscalité du PERin lors du déblocage du contrat

La sortie du PER ne peut être demandée qu’à compter de l’âge de la liquidation des droits à la retraite du souscripteur ou de l’âge légal (actuellement 62 ans). Elle peut alors avoir lieu en rente ou en capital, lequel peut être fractionné.

En cas de sortie en rente, la fraction de la rente provenant de versements ayant donné lieu à la déductibilité du revenu durant la phase d’épargne relève de l’impôt sur le revenu dans la catégorie des pensions de retraite (CGI, art. 158, 6). La rente bénéficie donc de l’abattement de 10 % applicable à ce type de revenus[14]. Dans ce cas, les prélèvements sociaux sont dus au taux de 17,2 % sur une base correspondant à la part imposable à l’impôt sur le revenu des rentes viagères à titre onéreux (CSS, art. L. 136-7, I)[15]. En revanche, la fraction de la rente provenant de versements n’ayant pas donné lieu à déduction sur option du souscripteur relève des rentes viagères à titre onéreux. Seule une fraction de la rente est alors soumise à l’impôt sur le revenu, laquelle dépend de l’âge du crédirentier (CGI, art. 158, 6).

En cas de sortie en capital, la fraction du capital provenant de versements ayant donnée lieu à la déductibilité du revenu pendant la phase d’épargne relève de l’impôt sur le revenu dans la catégorie des pensions de retraite (CGI, art. 158.5), sans le bénéfice toutefois de l’abattement de 10% habituellement applicable à cette catégorie de revenus[16]. Le capital est en revanche exonéré de prélèvements sociaux. En revanche, lorsque les versements n’ont pas été déduits du revenu du souscripteur, alors la fraction du capital correspondant à ces versements est exonérée d’impôt sur le revenu. Enfin, qu’il y ait eu déductibilité ou non des versements, la fraction du capital correspondant aux produits réalisés par le PER est soumise (sauf option pour l’imposition au barème de l’impôt sur le revenu) à la flat tax, soit 12,8 % au titre de l’impôt sur le revenu (le PFU, CGI, art. 200 A) et 17,2 % aux prélèvement sociaux (CSS, art. L. 136-7, I).

C – La fiscalité du PERin en cas de décès en cours de contrat

Lorsque le souscripteur décède avant d’avoir débloqué le contrat en totalité, il convient de distinguer sur le PERin est souscrit sous forme d’un compte-titres ou sous forme d’une assurance.

Dans le premier cas, les sommes intègrent la succession du souscripteur pour leur totalité et seront donc taxables aux droits de succession.

Dans le second cas, il convient de distinguer l’hypothèse d’un décès avant 70 ans de celle d’un décès après 70 ans[17]. Lorsque le souscripteur décède avant 70 ans, les capitaux-décès sont versés aux bénéficiaires désignés et seront ainsi soumis à l’article 990 I du Code général des impôts. En revanche, lorsque le souscripteur décès après 70 ans, les capitaux-décès sont soumis pour leur totalité aux droits de succession suivant le lien de parenté entre le souscripteur et le bénéficiaire, par application de l’article 757 B, I, du même code[18]. Un abattement de 30 500 euros, commun avec les primes des contrats d’assurance-vie versées après 70 ans, est néanmoins applicable (CGI, art. 757 B, II)[19].

III– Illustration : Comparaison PERin / Assurance vie

Monsieur OPTIMISE est âgé de 45 ans, il est marié et a deux enfants.

Sa tranche marginale d’imposition (TMI) est supposée constante. Elle s’élève à 41 % pendant la phase d’épargne, puis à 30 % durant la phase de retraite.

A- Comparatif lors du déblocage des contrats au moment de la retraite

Nous allons comparer les deux situations suivantes en posant pour postulat que l’effort d’épargne de Monsieur OPTIMISE est identique dans chacune de nos deux hypothèses :

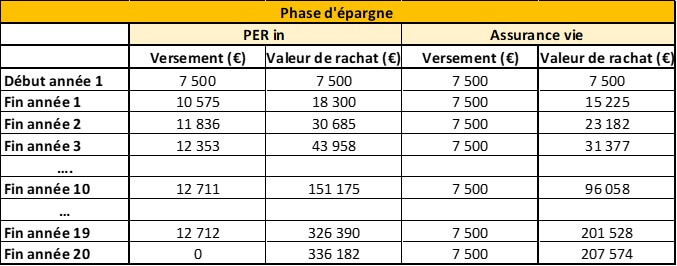

1°) Il souscrit un PERin assurance sur lequel il effectue un premier versement de 7 500 euros le 2 janvier de l’année 1 et des versements annuels à date anniversaire de 7 500 euros augmentés de l’économie d’impôt réalisée, soit ainsi pour l’année 2 un versement de 10 575 euros et ainsi de suite.

2°) Il souscrit un contrat d’assurance vie le 2 janvier de l’année 1 et verse également 7 500 euros ; il effectue tous les ans, à date anniversaire, des versements complémentaires de 7 500 euros.

Dans les deux cas, nous supposerons qu’il ne supporte pas de frais d’entrée sur les versements. Par ailleurs, le rendement de chacun des contrats, par hypothèse souscrits en unités de compte, s’élève à 3 % net de frais de gestion sur toute la période de simulation (phase d’épargne et phase de retraite).

Il effectue, après la souscription, des versements pendant 19 ans.

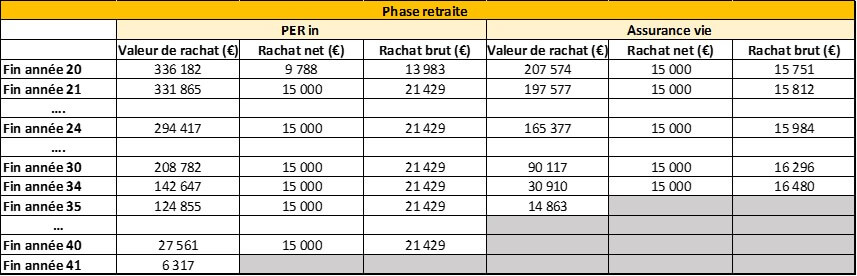

A partir de la fin de l’année 20, il effectue des rachats nets de 15 000 euros par an sur chacun des contrats. Lors des rachats, les hypothèses de taxation des produits sont les suivantes :

PFU pour le PERin (30% pour les versements ayant donné lieu à déductibilité),

PFL de 7,5% pour l’assurance vie (primes résiduelles sur le contrat n’excédant pas 150 000 euros lors des rachats ; pas d’autres contrats par ailleurs (CGI art. 200 A. 1-B-2°) ; abattement de 9 200 euros).

Les résultats de nos simulations sont les suivants :

Nota : en phase de consommation de l’épargne acquise sur le PERin, le montant du retrait net en fin d’année 20 est de 15 000 euros diminués de l’économie d’impôt générée par le dernier versement soit de 5 212 € (41% x 12 712 €).

Ainsi, nous constatons qu’avec les hypothèses envisagées, la durée de perception est de 21 ans pour le PERin alors qu’elle n’est que de 15 ans pour l’assurance vie.

Dans l’hypothèse d’une taxation à l’impôt sur le revenu dans une TMI à 30 %, tant pendant la phase de constitution que dans celle de consommation, la comparaison, bien que lui étant moins favorable, reste à l’avantage du PERin. Ce dernier contrat permettrait à Monsieur OPTIMISE de percevoir la somme de 15 000 euros souhaitée seulement pour une année de plus que ce à quoi il pourrait prétendre avec l’assurance-vie.

En revanche, le PERin ne présente aucun avantage concurrentiel dès lors que le souscripteur serait taxé dans une TMI à 11 % durant chacune des deux phases. La durée de perception serait identique dans les deux cas.

B – Comparatif lors du dénouement par décès des contrats

Nous allons analyser la fiscalité en cas de décès du souscripteur.

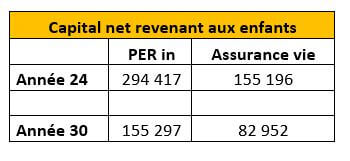

Nous supposerons que Monsieur OPTIMISE a désigné comme bénéficiaires des contrats ses deux enfants à part égale et que la taxation aux droits de succession, le cas échéant, s’effectuera dans la tranche à 30 %.

Nos hypothèses seront les suivantes :

1°) Décès de Monsieur OPTIMISE en fin d’année 24 (avant rachat) soit 4 ans après le déblocage du PERin alors qu’il est âgé de 69 ans. Les valeurs de rachat du contrat d’assurance vie et du PERin sont respectivement de 165 377 euros et de 294 417 euros.

2°) Décès de de Monsieur OPTIMISE en fin d’année 30 (avant rachat) alors qu’il est âgé de 75 ans. Les valeurs de rachat du contrat d’assurance vie et du PERin sont respectivement de 90 117 euros et de 208 782 euros.

Sous ces hypothèses, le capital net revenant aux deux enfants, lors du dénouement par décès des contrats, serait le suivant :

La taxation s’effectuerait sur le capital net de prélèvements sociaux pour chacun des contrats selon l’article 990 I du CGI dans le cas 1°) ; les enfants n’auraient pas de taxe à acquitter. Elle s’effectuerait toujours en application de l’article 990 I dans le cas 2°) s’agissant du contrat d’assurance vie (pas de taxe). Toutefois, la taxation s’imposerait, après application de l’abattement de 30 500 euros, pour le PERin sur la valeur de rachat du contrat dans la tranche à 30 % selon les hypothèses retenues (CGI, art. 757 B, I, al. 2).

Nota : les prélèvements sociaux ne sont pas dus sur les produits du PERin en cas de décès du souscripteur contrairement aux produits du contrat d’assurance vie. L’article L. 136-7 du Code de la sécurité sociale ne soumet en effet aux prélèvements sociaux que les produits issus des déblocages anticipés de PERin (CSS, art. L. 136-7, II, 7 bis) et non ceux versés à l’occasion du décès du titulaire du plan.

En conclusion, sous nos hypothèses, le PERin s’avère un excellent outil d’anticipation de financement de retraite. Comparativement à l’assurance-vie, il permettrait à Monsieur OPTIMISE de disposer du « complément de retraite » souhaité pendant plus de cinq années.

Par ailleurs, le capital transmis aux bénéficiaires en cas de décès du souscripteur serait quasiment deux fois plus élevé dans le cas du PERin, et ce que le décès de Monsieur OPTIMISE intervienne avant ou après son 70ème anniversaire.

Mais ces avantages bien compris ne doivent ne pas faire oublier l’inconvénient majeur de ce produit par rapport à l’assurance vie, à savoir l’indisponibilité de l’épargne acquise pendant la phase de constitution.

La disponibilité est également entravée dans la phase de disposition dès lors que le montant du rachat aurait pour conséquence de faire augmenter la tranche marginale d’imposition du titulaire du PERin. Rappelons en effet que le capital correspondant aux versements est imposé à l’impôt sur le revenu dans la catégorie des pensions de retraite sans abattement.

[1] Art. 71, L. n° 2019-486, du 22 mai 2019, dite Loi PACTE.

[2] P. Lavielle, « Réforme de l’épargne retraite introduite par la loi Pacte : le plan d’épargne retraite », JCP N 2020, n° 5, 1035, spéc. n° 1 et s.

[3] Mémento Pratique Fiscal, éd. Francis Lefebvre, 2021, n° 96580.

[4] P. Lavielle, « Réforme de l’épargne retraite introduite par la loi Pacte : le plan d’épargne retraite », déjà cité, n° 6.

[5] V. infra.

[6] P. Lavielle, « Réforme de l’épargne retraite introduite par la loi Pacte : le plan d’épargne retraite », déjà cité, n° 10.

[7] Mémento Pratique Fiscal, déjà cité, n° 96580.

[8] Mémento Pratique Fiscal, déjà cité, n° 96600.

[9] Lequel est fixé par l’article 154 bis du CGI.

[10] Mémento Pratique Fiscal, déjà cité, n° 96610.

[11] Lequel est fixé par l’article 163 quatervicies du CGI.

[12] Mémento Pratique Fiscal, déjà cité, n° 1385.

[13] Mémento Pratique Fiscal, déjà cité, n° 96630.

[14] Mémento Pratique Fiscal, déjà cité, n° 96640.

[15] P. Lavielle, « Les modifications de la loi Pacte au regard des produits d’assurance souscrits par les entreprises », SNH 2020, n° 24, inf. 5, spéc. n° 11.

[16] Mémento Pratique Fiscal, déjà cité, n° 96650.

[17] P. Lavielle, « Les modifications de la loi Pacte au regard des produits d’assurance souscrits par les entreprises », déjà cité, n° 11.

[18] Il n’est pas question de distinguer ici entre primes versées et capitaux-décès comme le praticien en a l’habitude en matière d’assurance-vie.

[19] V. M. Leroy, « Vers un réaménagement de la fiscalité du plan épargne retraite ? », JCP N 2020, n° 43, 1217.

Points essentiels :

Lorem ipsum dolor sit amet, consectetur adipiscing elit, sed do eiusmod tempor incididunt ut labore et dolore magna aliqua. Ut enim ad minim veniam, quis nostrud exercitation ullamco laboris nisi ut aliquip ex ea commodo consequat. Duis aute irure dolor in reprehenderit in voluptate velit esse cillum dolore eu fugiat nulla pariatur. Excepteur sint occaecat cupidatat non proident, sunt in culpa qui officia deserunt mollit anim id est laborum.