Nous appelons de nos vœux à ce que des études complémentaires sur l’Ulcer Index et le Serenity Ratio soient menées afin de mieux calibrer leur utilisation et dans le but de progresser encore dans la captation du risque perçu par les investisseurs.

Une série d’articles par :

– Charles NOURISSAT, Conseiller en Gestion de Patrimoine et coresponsable du Certificat Allocation d’Actifs Patrimoniale à l’AUREP

– Pascal PINEAU, associé-fondateur de Métisse France, société de formation et de coaching

– Bertrand PASQUET, diplômé en 2018 du Diplôme Universitaire « Expert en Gestion de Patrimoine » de l’AUREP

Le risque financier est au cœur du dialogue entre un Conseiller en Gestion de Patrimoine et son client. Quels risques l’investisseur est-il prêt à prendre ? Quels risques comporte la stratégie patrimoniale qui lui est proposée compte tenu de ses objectifs ? Y a-t-il réelle adéquation entre les deux ?

Nous n’étions pas pleinement convaincus grâce à nos pratiques et enseignements que l’approche actuelle et les indicateurs qui y sont associés (tels que la volatilité) permettent réellement d’appréhender au mieux les risques propres à chaque investisseur et actif financier. Cette approche nous semble en effet trop réductrice pour quantifier un concept multidimensionnel et ne peut donc satisfaire les professionnels du patrimoine.

Alors, nous avons décidé en 2018 de mener une étude complète sur ce thème.

Nous avons structuré notre étude en quatre parties.

Les deux premiers volets de notre étude (cf. newsletters 384 et 393 de l’AUREP) ont consisté à évaluer les principaux indicateurs de risques mis à disposition des professionnels et des clients, puis à explorer la pertinence de nouveaux indicateurs de risque figurant dans la littérature récente.

Suite à cette phase d’audit, nous consacrons le troisième volet de notre étude à une enquête auprès d’un panel mixte de près de 500 professionnels et clients afin de vérifier si ces différents indicateurs permettent de bien apprécier le risque financier réel. Ces résultats mettent en évidences certaines problématiques et permettent d’entrevoir certains axes de développement.

Forts de ces analyses et premières conclusions, nous proposerons dans un quatrième volet de notre étude un nouveau cadre de mesures et de dialogue sur le risque financier entre professionnels du patrimoine et clients. Cette nouvelle approche permettra, nous l’espérons, de mieux identifier et quantifier les risques. L’objectif est alors double : analyser la situation patrimoniale au niveau de son risque financier d’une part ; quantifier les risques et identifier ceux que l’investisseur est réellement prêt et capable de prendre d’autre part.

Partie 3 : Pertinence des indicateurs : ce que nous révèle notre étude empirique

Après avoir fait l’inventaire des mesures de risque connues (cf. volet 1) ou moins connues (cf. volet 2), nous avons voulu tester la pertinence de ces mesures de risques auprès des Conseillers en Gestion de Patrimoine (CGP) et auprès de leurs clients. Pour cela, nous avons établi un questionnaire avec différentes simulations visuelles (graphiques) et chiffrées, et nous avons demandé parmi les propositions laquelle était la plus ou moins risquée selon eux. Au total, nous avons reçu 405 réponses réparties sur deux questionnaires. Concernant les mesures de risques et leur perception, nous avons analysé 235 questionnaires dont 124 complétés par des professionnels et 111 par des clients. Notre objectif premier était d’essayer d’identifier lesquelles de ces mesures permettaient de mieux appréhender le risque tel que perçus par les investisseurs privés.

1) La volatilité montre ses limites

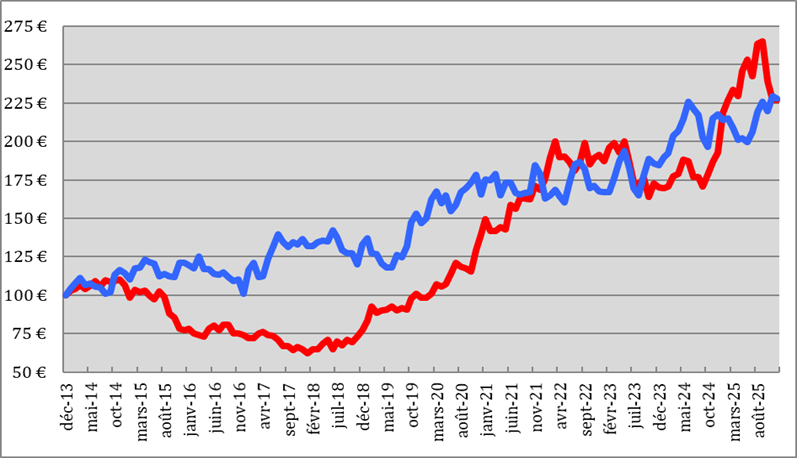

Nous nous sommes tout d’abord penchés sur la notion de volatilité en proposant le graphique ci-dessous représentant deux investissements aléatoires ayant une même volatilité, une même rentabilité au terme et en demandant aux répondants lequel leur semblait le plus risqué.

Question A : « Parmi ces deux investissements, lequel vous semble le plus risqué ? »

Cette question avait pour objectif de mesurer la pertinence de la volatilité comme indicateur de perception du risque par les clients et CGP.

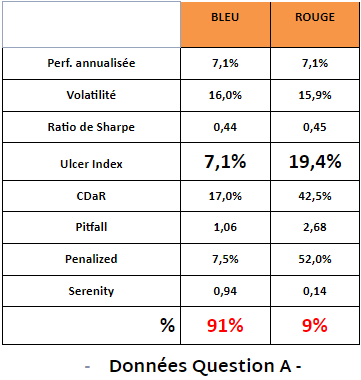

La réponse à cette question est sans équivoque. 91% du total des répondants ont considéré que l’investissement rouge était plus risqué que le bleu, alors que leur volatilité est identique.

Si la volatilité représentait bien à elle seule le risque perçu par les investisseurs, nous aurions dû obtenir une équivalence entre les deux scenarii, soit un ratio proche de 50/50, ce qui n’est absolument pas le cas.

La différence majeure entre ces deux investissements provient de la baisse visible que subit l’investissement « Rouge » durant les premières années, ce qui la rend plus risquée aux yeux d’un investisseur. Cette notion n’est pas prise en compte par la volatilité. C’est une notion qui en revanche est prise en compte par l’Ulcer Index, qui rappelons-le intègre la composante variation (à la baisse) mais également le temps de recouvrement de la perte.

L’Ulcer Index est de 19,4% pour l’investissement « Rouge » et de seulement 7,1% pour l’investissement « Bleu ». Or, plus l’Ulcer Index est faible, meilleure est la situation de l’investisseur et moins, il risque de développer un ulcère en consultant la valorisation de son placement.

L’Ulcer Index, dans ce cas précis, aurait donc permis d’établir une meilleure hiérarchie du risque perçu par l’investisseur privé que la mesure de la volatilité. Première conclusion très intéressante.

2) Le ratio de Sharpe n’est pas toujours le plus pertinent

William F. Sharpe a développé en 1966 un ratio qui porte désormais son nom et permet d’apprécier le rapport entre rendement obtenu et risque encouru, avec l’idée sous-jacente qu’il est évidemment normal d’endurer plus de risques si l’on obtient in fine plus de rendement. Mais il s’agit surtout avec le Ratio de Sharpe de pouvoir comparer deux investissements pour voir si le supplément de rendement obtenu par l’un l’est avec un risque acceptable.

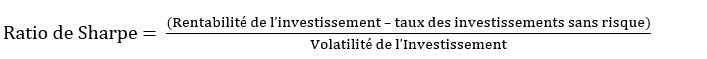

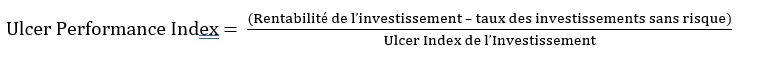

Rappelons que le ratio de Sharpe s’obtient ainsi :

Nous avons donc comparé ce Ratio de Sharpe avec ce que l’on pourrait appeler l’Ulcer Performance Index, obtenu ainsi :

Pour cela, nous avons posé une question comparant à nouveau deux investissements. Nous avons posé cette question sous deux formes différentes : un texte et un graphique.

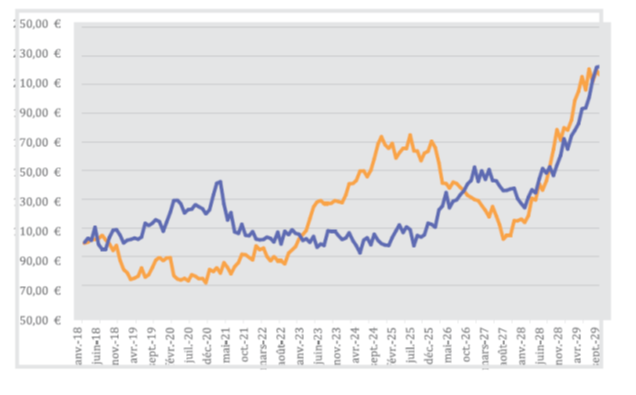

Voici la question dans sa forme « graphique ».

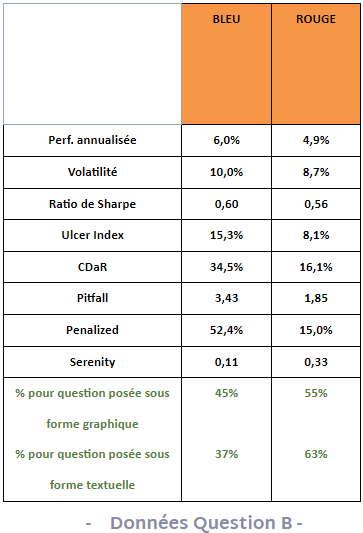

Question B : « Avec lequel de ces investissements pensez-vous être le mieux rémunéré par rapport au risque enduré (meilleur couple rendement, risque) ? »

Le rendement annuel de l’investissement « Bleu » était de 6%. Celui de l’investissement « Rouge » était de 4,9%. L’Ulcer Index de l’investissement « Bleu » était de 15,3% contre seulement 8,1% pour l’investissement « Rouge ». Ce qui conduit à Ulcer Performance Index de 0,39 pour l’investissement « Bleu » et de 0,60 pour l’investissement « Rouge ». Pour ce qui concerne le ratio de Sharpe, nous avons un ratio à 0,60 pour l’investissement « Bleu » et un ratio à 0,56 pour l’investissement « Rouge ».

La première conclusion est que d’une manière générale, que ce soit sous la forme écrite ou sous la forme graphique, les réponses donnent une préférence des investisseurs allant vers l’investissement « Rouge » (63% /37% pour la forme écrite, 55%/45% pour la forme graphique). Il est intéressant de remarquer que le scénario écrit dans ce cas précis est mieux analysé par les répondants, notamment les clients, puisque la préférence de ce sous-groupe est de 63%/37% en faveur de l’investissement « Rouge » pour la question écrite contre 50%/50% pour la question sous forme graphique. Cette différence ne se retrouve pas chez le sous-groupe des CGP.

Enfin, on peut cependant noter que quel que soit le mode de présentation du scénario, l’écart entre les réponses validant « la bonne stratégie et la mauvaise » n’est pas très marqué (10 à 26 points), mais est toutefois en faveur de l’Ulcer Performance Index et non du traditionnel ratio de Sharpe.

Ainsi, dans ce cas précis, l’Ulcer Performance Index aurait permis d’identifier le scénario que la majorité des répondants ont considéré comme leur offrant le meilleur couple rendement/risque. Deuxième conclusion très intéressante.

3) Les investisseurs recherchent de la sérénité

Une nouvelle étape consistait alors à tester la pertinence du nouvel indicateur proposé par la société Keyquant, le Serenity Ratio (cf. volet deux de notre étude). Nous avons donc interrogé à nouveau notre panel de clients et de CGP.

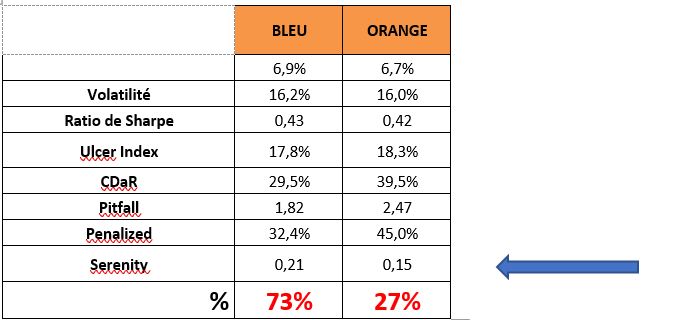

Question C : « Parmi ces deux investissements, sur lequel préfèreriez-vous investir ? »

À cette question, 73% ont répondu préférer l’investissement « Bleu » et 27% le « Orange », ce qui représente une différence significative.

Ces deux investissements offraient pourtant tous deux une rentabilité identique, leur volatilité était très proche, tout comme leur Ratio de Sharpe et leur Ulcer Index. La différence s’obtenait sur le CDaR, le Pitfall Indicator, le Penalized Risk et le Serenity Ratio (cf. volet 2 de notre étude dans la newsletter 393 de l’AUREP).

Regardez le tableau ci-dessous :

Rappelons à ce stade que le Serenity Ratio apprécie à la fois l’ampleur des pertes moyennes habituellement observées et l’ampleur des pertes extrêmes, par rapport à l’espérance de rentabilité ; c’est donc un nouvel indicateur de rentabilité / risque au spectre large. Il a vocation à indiquer à l’investisseur s’il sera bien rémunéré pour le stress enduré.

A la vue de ces résultats, Il semblerait que ces indicateurs et en particulier le Serenity Ratio soit une mesure pertinente du couple rendement / risque tel que perçu par l’investisseur. Troisième conclusion très intéressante.

Notons que ces indicateurs auraient également permis de bien identifier le scénario considéré comme le plus risqué par les investisseurs lorsqu’ils ont répondu à la question A, comme le montrent les résultats ci-dessous. En effet, l’investissement « Bleu », qui semble vraiment le moins risqué pour les répondants, a bien un CDaR, un Pitfall et un Penalized Risk très supérieurs à ceux de l’investissement « Rouge ». La performance de ces deux stratégies étant identique, on observe également un écart important de même nature au niveau du couple rendement / risque mesuré par le Serenity Ratio : une sérénité élevée à 0,94 pour l’investissement « Bleu » et une très faible sérénité pour l’investissement « Rouge » à 0,14.

Idem pour la question B, le Serenity Ratio permettait bien là-aussi de distinguer l’investissement « Rouge » comme préférable pour l’investisseur avec une valeur de sérénité triple pour l’investissement « Rouge » (0,33 versus 0,11).

4) Le Serenity Ratio : une valeur ajoutée indéniable

Nous avons alors souhaité tester à nouveau les ratios de risque ainsi que le degré de risque qu’ils présentent pour les investisseurs, ceci afin de mieux pouvoir les interpréter.

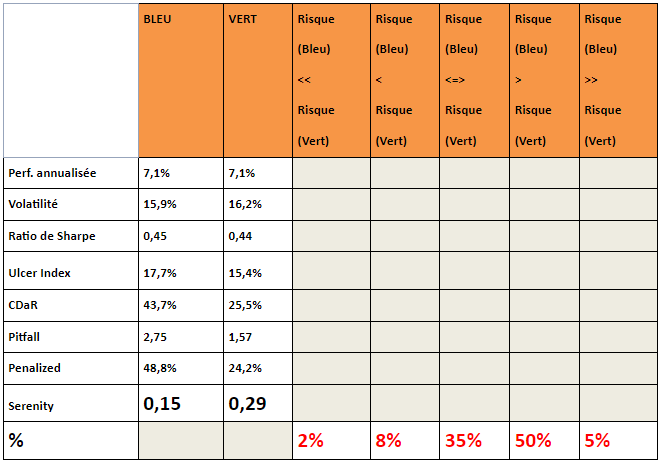

Question D : « Entre ces deux investissements, comment compareriez-vous le risque qu’ils représentent ? »

Et les réponses possibles étaient :

- L’investissement « Bleu » présente un risque beaucoup plus faible que le « Vert »

- L’investissement « Bleu » présente un risque un peu plus faible que le « Vert »

- Les investissements « Bleu » et « Vert » présentent des risques équivalents

- L’investissement « Bleu » présente un risque un peu plus fort que le « Vert »

- L’investissement « Bleu » présente un risque beaucoup plus fort que le « Vert »

Les indicateurs de risques et les réponses figurent dans le tableau ci-dessous.

L’analyse des réponses à cette dernière question vient tout d’abord confirmer notre analyse précédente à savoir que les mesures traditionnelles (la volatilité et le ratio de Sharpe) ne permettent pas toujours de distinguer le risque perçu par les investisseurs. En effet, la volatilité des deux investissements étant identique, tout comme leur rendement et donc leur ratio de Sharpe, cela aurait dû nous conduire à un risque perçu pour l’investissement « Bleu » équivalent à celui perçu pour l’investissement « Vert », or ce n’est pas le cas.

Sur l’unique base de ces indicateurs traditionnels, les professionnels auraient conclu unanimement que les deux investissements étaient équivalents en termes de risque et de couple rendement / risque, alors que seulement 35% des répondants parviennent à cette conclusion.

Le CDaR, le Pitfall, le Penalized et le Serenity Ratio apportent donc un progrès dans la captation du risque perçu car ils identifient bien l’investissement « Bleu » comme plus risqué que l’investissement « Vert », comme 55% des répondants (alors que seulement 10% considèrent l’inverse).

Pour autant, s’ils permettent de se rapprocher du risque perçu par une majorité d’investisseurs, il n’en demeure pas moins que 35% restent neutres, sans choisir entre les deux investissements et que pour eux la volatilité peut sembler constituer un indicateur pertinent. Pour aller plus loin, il pourrait être intéressant d’étudier sur d’autres investissements l’évolution du taux d’indécis (35% ici) en fonction de l’écart de valeur entre le Serenity Ratio des deux investissements (ici un écart a priori peu important de 0,14).

5) Conclusion

Comme suggéré lors de la description des indicateurs dans les volets 1 et 2 de notre étude, la volatilité s’est bien révélée à travers notre démarche empirique être une mesure de risque qui ne permet pas de prendre en compte certains risques perçus par les investisseurs.

Face à cette carence, l’Ulcer Index offre clairement une alternative prometteuse (cf. questions A et B), bien qu’il subsiste des situations (cf. question C) où l’Ulcer Index ne capte pas mieux le risque ressenti par les investisseurs que la volatilité.

En termes de ratio « Rendement / Risque », le Serenity Ratio (quotient du rendement par le produit Ulcer Index x Pitfall) a montré dans notre étude empirique qu’il présentait des avantages indéniables par rapport au classique Ratio de Sharpe, et ce pour toutes les questions posées. Probablement parce qu’il tient compte au niveau du risque à la fois du risque moyen (par sa composante Ulcer Index) et du risque extrême (par sa composante Pitfall). Pour autant, là-aussi, des investisseurs, certes minoritaires, ne suivent pas les indications données par le Serenity Ratio et restent indécis.

En attendant, nous conclurons qu’aucun de ces indicateurs, pris isolément, n’offre à ce stade une mesure exacte du risque financier au sens large, tel qu’il est perçu par l’investisseur privé et qu’il est donc nécessaire de faire appel à plusieurs d’entre eux.

Après avoir focalisé notre attention sur les indicateurs de risque et de rendement / risque dans les trois premiers volets de notre étude, nous vous proposerons dans la prochaine publication de parvenir ensemble à une meilleure compréhension des appréhensions qui forgent le risque perçu par l’investisseur. Nous présenterons également une matrice d’analyse des risques ainsi que les indicateurs de mesure qui in fine nous paraissent les plus pertinents, dont bien entendu l’Ulcer Index et le Serenity Ratio dont nous sommes convaincus de l’apport pour apprécier et diminuer l’inévitable stress de l’investisseur.