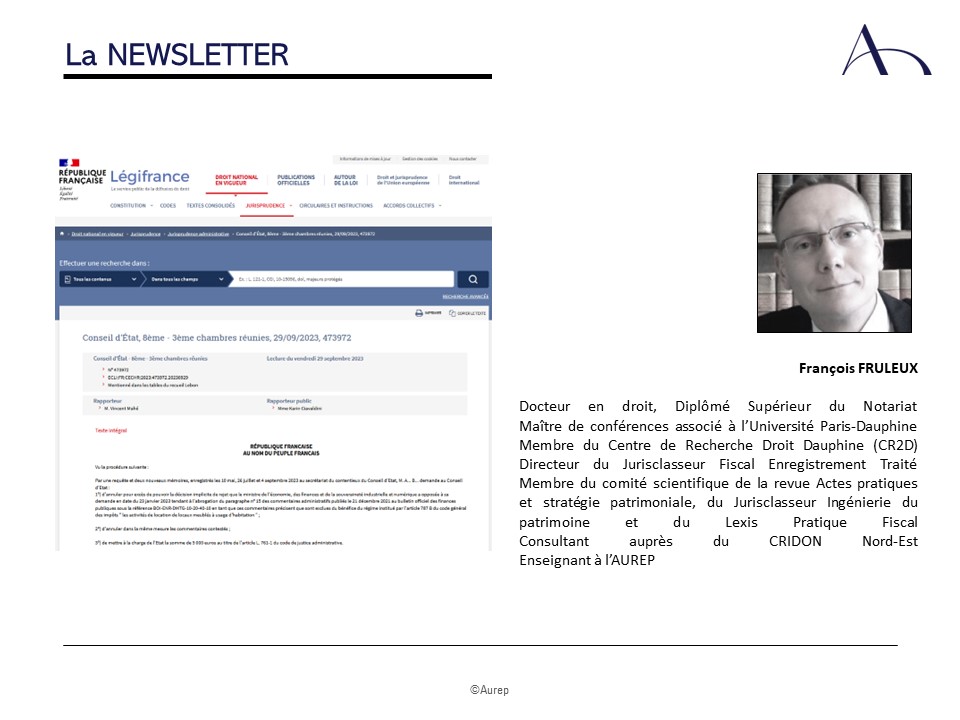

Quelques semaines après un arrêt de la Cour de cassation ayant statué dans le même sens (Cass. com., 1er juin 2023, n° 22-15.152), le conseil d’Etat désavoue la doctrine administrative qui définit les activités « commerciales » susceptibles de rendre une transmission d’entreprise éligible à l’exonération Dutreil dans un arrêt destiné à être mentionné aux tables du recueil Lebon (CE, 8e et 3e ch. réunies, 29 sept. 2023, n° 473972).

Question n°1 : Est-il surprenant que le Conseil d’Etat statue en matière d’exonération « Dutreil » ?

Réponse : Oui.

L’exonération « Dutreil » concerne les droits de mutation à titre gratuit, donc les droits d’enregistrement. Le contentieux afférent à ces droits ressortit de la compétence des juridictions judiciaires (LPF art. 199 al. 2). C’est en l’espèce l’exercice d’un recours en excès de pouvoir dirigé par un contribuable vers la doctrine administrative qui explique l’intervention de la haute juridiction administrative.

Question n°2 : La doctrine administrative désavouée par le conseil d’Etat était elle directement en cause dans cette affaire ?

Réponse : Oui.

En l’espèce, le requérant avait, après le décès de son père, poursuivi l’activité de loueur en meublé professionnel exercée à titre individuel par le défunt. Il avait bénéficié à ce titre de l’exonération Dutreil lors du règlement de la succession au titre de la transmission de l’entreprise individuelle dépendant de l’hérédité. L’administration fiscale lui refusa le bénéfice de ce régime de faveur par voie de proposition de rectification. Elle lui opposait sa doctrine litigieuse qui exclut l’activité de location en meublé à usage d’habitation des activités commerciales pouvant bénéficier de l’exonération précitée (BOI-ENR-DMTG-10-20-40-10, 21 déc. 2021, § 15). C’est cette attitude qui conduisit le redevable à contester la doctrine en cause et à solliciter du Ministre de l’Économie et des Finances son retrait. Le recours administratif était double : l’héritier demandait au Conseil d’Etat d’annuler pour excès de pouvoir la décision implicite de rejet du ministre de l’Économie et des Finances refusant d’abroger le paragraphe du BOFIP-Impôts énonçant cette exclusion, ainsi que ces commentaires eux-mêmes.

Question n°3 : La doctrine visée était-elle déjà pointée comme problématique ?

Réponse : Oui.

La partie du Bofip-impôt opposée par l’administration fiscale au redevable et ciblée par les recours exercés par ce dernier définit les activités « commerciales » susceptibles de bénéficier de l’exonération partielle, en procédant à un renvoi problématique et que nous avions considéré comme « malvenu » (V. F. Fruleux, Exonération « Dutreil » : mise à jour du Bofip ou dénaturation du régime ? : JCP N 2021, n° 21, 1200, n° 29 ; Exonération Dutreil : rétropédalage à Bercy : JCP N 2022, n° 2, 1015, n° 30 ; JCl. Enregistrement Traité, V° Successions, fasc. 68-5, n° 72) à certaines règles régissant l’IFI. Elle exclut du régime de faveur les activités de gestion d’un patrimoine immobilier, même lorsqu’il s’agit d’activités commerciales au sens des articles 34 et 35 du CGI. Cette exclusion concerne principalement l’activité de location en meublé à usage d’habitation, mais aussi d’autres activités telles que la location d’établissements commerciaux ou industriels munis de leurs matériels d’exploitation.

Question n°4 : Le Ministre opposait-il in limine litis une fin de recevoir au contribuable ? Des conséquences peuvent-elles en être tirées s’agissant la portée de l’arrêt rendu ?

Réponse : Oui.

Le ministre opposait au requérant une fin de non-recevoir qui selon lui rendait les recours exercés inopérants. Parce qu’il exploitait une entreprise individuelle, le contribuable n’aurait, pas d’intérêt à solliciter le retrait de ces commentaires administratifs qui concernent l’exonération régissant les transmissions de parts sociales ou d’actions.

Ce grief est écarté à juste titre par les Hauts Magistrats. L’intérêt à agir du requérant est incontestable puisqu’aux termes d’un renvoi très clair (BOI-ENR-DMTG-10-20-40-40, 6 avr. 2021, § 15), le BOFIP-Impôts définit les activités commerciales pouvant bénéficier de l’exonération en faveur des entreprises individuelles par référence à ses commentaires afférents au régime d’exonération similaire applicable aux entreprises sociétaires.

Toutes les conséquences doivent être tirées de cette première indication fournie par l’arrêt. La portée du désaveu de la doctrine administrative résultant de cette décision est vaste. Il concerne tant le régime d’exonération applicable aux entreprises individuelles (CGI, art. 787 C) que celui concernant les entreprises sociétaires (CGI, art. 787 B). L’arrêt confirme explicitement ce point en visant « le caractère d’activité commerciale [de la location de locaux meublés à usage d’habitation] au sens des articles 787 B et 787 C du CGI ».

Les jurisprudences judiciaire et administrative se rejoignent ici. Nous avons détaillé les raisons pour lesquelles l’invalidation de cette même doctrine énoncée quelques mois plus tôt par la Cour de cassation revêt, selon nous, la même portée (V. F. Fruleux, Exonération Dutreil : comment définir les activités « commerciales » pour l’application du régime de faveur ? : JCP N 2023, n° 36, 1161, p. 64). Prononcée à l’égard du régime applicable aux sociétés, elle peut être transposée à l’exonération régissant les entreprises individuelles.

Question n°5 : Le conseil d’Etat tranche-t-il la question des modalités d’appréciation de la commercialité de l’activité concernée pour l’application de l’exonération Dutreil ?

Réponse : Oui.

On sait que l’activité de location de locaux d’habitation garnis de meubles est ambivalente. Elle est par principe de nature civile au plan juridique. Mais au plan fiscal, elle est souvent assimilée à une activité commerciale et relève au titre de l’impôt sur le revenu des BIC, professionnels ou non professionnels. Cette absence de commercialité au regard du droit privé de l’activité de location en meublé fait-elle obstacle à ce qu’elle soit, au plan fiscal et ici pour l’application du régime d’exonération Dutreil, considérée comme étant dépourvue de caractère commercial ? Le Conseil d’État répond clairement par la négative à cette question, du moins lorsque cette activité est exercée à titre habituel. Il précise que « le fait de donner habituellement en location des locaux d’habitation garnis de meubles ne saurait être systématiquement regardé pour l’application de la loi fiscale comme une activité civile dépourvue de caractère commercial ».

Question n°6 : L’analyse contraire consistant au titre de ce régime d’exonération à écarter par principe la commercialité de cette activité parce qu’elle est juridiquement de nature civile était-elle soutenue en doctrine ?

Réponse : Oui.

Un auteur concluait à l’inéligibilité de cette activité au bénéfice de l’exonération partielle, au motif qu’elle est de nature civile en droit privé (V. F. Douet, Location meublée et pacte Dutreil : imbroglio fiscal autour de la notion de location meublée : JCP N 2015, n° 14, 1115 ; Location meublée et pacte Dutreil à l’épreuve de la doctrine administrative : JCP N 2015, n° 30, 1141). Il était toutefois fait observer avec pertinence que cette analyse demeurait isolée en doctrine (V. J.-F. Desbuquois, Champ d’application du pacte Dutreil : la Cour de cassation contredit les commentaires administratifs : RFP 2023, comm. 8).

Question n°7 : Le fondement de ce premier principe consacré par le conseil d’Etat peut-il être aisément circonscrit ?

Réponse : Oui.

On doit voir une manifestation éclatante de la fameuse autonomie du droit fiscal.

Cette décision s’inscrit dans la lignée de l’arrêt de la Cour de cassation rendu le 1er juin dernier ayant invalidé cette même doctrine administrative et inclut, contrairement aux indications fournies par le BOFIP, l’activité de location d’établissements commerciaux ou industriels munis de leurs matériels d’exploitation dans le périmètre des activités « commerciales » susceptibles de rendre la transmission éligible à l’exonération partielle. Nous avions détaillé les raisons pour lesquelles cette décision rendue à l’égard de ce type d’activité devait, selon nous, être étendue à la location en meublé (V. F. Fruleux, Exonération Dutreil : comment définir les activités « commerciales » pour l’application du régime de faveur ? : JCP N 2023, n° 36, 1161).

Question n°8 : Au-delà de ce principe proclamé par la haute juridiction administrative, le conseil d’Etat statue-t-il sur le renvoi opéré par l’administration fiscale à sa doctrine relative à l’IFI pour exclure l’activité de location en meublé quelle qu’elle soit du périmètre de l’exonération Dutreil ?

Réponse : Oui.

Le Conseil d’Etat statue sur le bien-fondé du renvoi effectué par le paragraphe litigieux du BOFIP-Impôts à certaines dispositions régissant l’impôt sur la fortune immobilière (IFI), lesquelles excluent du champ d’application des activités industrielles et commerciales celles de gestion par l’entreprise de son propre patrimoine immobilier, pour fixer le champ d’application de l’exonération Dutreil. Après avoir rappelé que pour l’application des dispositifs relatifs à cet impôt comme pour d’autres régimes fiscaux, l’activité de gestion de son propre patrimoine immobilier n’est pas considérée comme une activité industrielle, commerciale, artisanale, agricole ou libérale, le Conseil d’État précise qu’aucune disposition similaire ne permet en revanche de dénier d’une manière générale à la location en meublé à usage d’habitation le caractère d’activité commerciale au sens des articles 787 B et 787 C du CGI.

Question n°9 : Doit-on y voir un désaveu de cette doctrine administrative ?

Réponse : Oui.

Les hauts magistrats administratifs confirment ainsi, comme nous le pensions au lendemain de la publication de ses commentaires administratifs (V. F. Fruleux, Exonération Dutreil : mise à jour du BOFIP ou dénaturation du régime ? : JCP N 2021, n° 21, 1200 ; Exonération Dutreil : rétropédalage à Bercy : JCP N 2022, n° 2, 1015), que le hiatus créé par ce nouveau renvoi partiel aux règles afférentes à l’impôt sur la fortune immobilière s’avère problématique et est dépourvu de tout fondement légal. Rien ne permet à l’administration fiscale de transposer ces dispositions à l’exonération Dutreil pour exclure les activités immobilières visées du périmètre de l’exonération partielle. On doit y voir une nouvelle invalidation de la doctrine administrative qui, de manière malheureusement commune restreint le champ d’application de ce régime d’exonération en le subordonnant à des exigences n’étant pas imposées par la loi.

Question n°10 : Cette invalidation se manifeste-t-elle à plusieurs égards ?

Réponse : Oui.

Le désaveu de la doctrine administrative résultant de cette décision est double. D’une part, au plan opérationnel, il concerne le champ d’application effectif des deux régimes d’exonération Dutreil. Contrairement à ce que soutient l’administration fiscale, l’activité de location en meublé est susceptible de bénéficier du régime de faveur. Rien ne permet de l’exclure systématiquement des activités commerciales éligibles. D’autre part, au plan méthodologique, l’administration fiscale n’est pas fondée comme elle le fait au titre du BOFIP-Impôts à définir les contours du domaine d’application de l’exonération Dutreil en transposant certaines dispositions restrictives régissant l’IFI. Cette dernière donnée est cruciale. Le biais consistant pour l’administration fiscale à transposer à l’exonération Dutreil les exigences régissant l’exonération d’IFI au titre des biens professionnels qui obéissent pourtant à des logiques dissemblables émaille de manière récurrente la doctrine administrative, de manière explicite ou implicite. Il explique nombre de prises de positions restrictives et à nos yeux illégales, telles que celle conduisant par exemple l’Administration à exclure les transmissions d’un fonds de commerce donné en location-gérance du bénéfice du régime de faveur (V. sur cette question : F. Fruleux, JCl. Enregistrement Traité, V° Successions, fasc. 68, n° 34 ; Exonération Dutreil et exploitation personnelle de l’entreprise individuelle : JCP N 2023, n° 37, 1169).

Question n°11 : Le conseil d’Etat annule-t-il le paragraphe du bofip-impôt visé par le recours en excès de pouvoir ?

Réponse : Non. Mais cette donnée est de notre point de vue indifférente.

Le Conseil d’État annule la décision du ministre refusant d’abroger le paragraphe litigieux du BOFIP-Impôts. En revanche, il n’anéantit pas directement cette doctrine. La demande formulée en ce sens par l’héritier est jugée irrecevable, le délai de recours courant à compter de sa publication ayant expiré. Cette donnée subsistance formelle de ces commentaires au sein de la doctrine administrative est cependant indifférente à nos yeux. La méthode retenue par l’administration fiscale dans ses commentaires pour définir les activités commerciales éligibles et exclure de manière générale les activités de gestion d’un patrimoine immobilier du champ d’application de l’exonération est en effet clairement désavouée tant par le Conseil d’État que par la Cour de cassation compétente pour trancher au fond les contentieux afférents à ce régime d’exonération, ce qui conduit à tenir cette doctrine pour caduque.

Question n°12 : Des points de divergence peuvent-ils être caractérisés entre l’approche retenue par le Conseil d’Etat dans cette décision et celle qui fonda quelles semaines plus tôt l’arrêt rendu par la cour de cassation sur le même sujet ?

Réponse : Oui.

L’arrêt rendu le 29 septembre 2023 par le conseil d’Etat s’inscrit sans conteste dans la lignée de celui rendu par la Cour de cassation le 1er juin 2023 à propos de l’activité de loueur d’établissements industriels ou commerciaux loués équipés. Les solutions retenues par les deux juridictions suprêmes convergent. Toutefois, une lecture attentive de ces décisions dévoile des divergences quant au fondement précis retenu par chacune pour parvenir à l’invalidation de la doctrine administrative.

Pour invalider la doctrine administrative et déclarer l’activité de loueur d’établissements commerciaux ou industriels munis d’équipements nécessaires à leur exploitation susceptible de rendre la transmission éligible à l’exonération Dutreil, la Cour de cassation se fonde sur l’article 35 du CGI. Pour sa part, le Conseil d’État ne vise pas ce texte. Il se réfère à la possible commercialité « pour l’application de la loi fiscale » de l’activité de location en meublé, lorsqu’elle est exercée à titre « habituel ». De son côté, la Cour de cassation ne fait aucune référence explicite à cette exigence d’exercice à titre habituel de l’activité.

Ce double écart de visa et d’exigences de fond met au jour une divergence relative au fondement précis du rattachement des activités immobilières concernées aux activités commerciales éligibles opéré par chaque juridiction suprême. La référence au caractère habituel de la location en meublé permet au Conseil d’État de la rattacher à l’article 34 du CGI, c’est-à-dire aux BIC par nature (V. s’agissant de l’articulation des articles 34 et 35 du CGI : CE, 29 avr. 2002, n° 234133). La Haute Juridiction administrative appréhende en effet l’activité de location d’immeubles meublés comme étant commerciale au sens de l’article 34 du CGI lorsqu’elle est exercée de manière habituelle (CE, 29 déc. 1923 : Lebon T., p. 1066. – CE, 5 nov. 1981, n° 18274). Les indications fournies par le commentaire de cette décision par le Conseil d’État (CE, Jurisprudence des formations contentieuses, août-sept. 2023, p. 13) ainsi que les conclusions de la rapporteuse publique (CE, 8e et 3e ch. réunies, 29 sept. 2023, n° 473972, concl. K. Ciavaldini, n° 7) corroborent cette analyse. Pour sa part, le rattachement opéré par la Cour de cassation dans son arrêt du 1er juin 2023 se fonde sur l’article 35 du CGI qui définit les activités relevant des BIC par détermination de la loi.

Question n°13 : Cette divergence est-elle importante et inquiétante ?

Réponse : Non.

Elle doit être doublement relativisée. En premier lieu, l’exigence relative au caractère habituel de la location est appréciée de manière extensive. Elle sera en pratique aisée à caractériser (V. not. CE, 28 déc. 2018, n° 347607). En second lieu, ce rattachement distinct exprime paradoxalement une convergence d’analyses des juridictions administrative et judiciaire. Il s’explique par la volonté de limiter la portée de la commercialité de l’activité consacrée par le Conseil d’État (V. également en ce sens : CE, 8e et 3e ch. réunies, 29 sept. 2023, n° 473972, concl. K. Ciavaldini, n° 7 : « l’activité ne sera donc pas toujours commerciale (alors que se fonder sur le 5° bis de l’article 35 du CGI aurait cette conséquence) »). Comme leurs homologues judiciaires, les Hauts Magistrats se gardent bien de proclamer de manière générale l’éligibilité en soi de ce type d’activité à l’exonération Dutreil. Ils prennent à cette fin d’infinies précautions sémantiques. En énonçant, d’une part, aux termes d’une formulation négative, que le fait de donner habituellement en location des locaux d’habitation garnis de meubles ne peut systématiquement être regardé comme dépourvu de caractère commercial. Et en précisant, d’autre part, que les textes applicables ne peuvent dénier « de manière générale » à la location en meublé le caractère d’activité commerciale au sens des articles 787 B et C.

Question n°14 : doit-on conclure de cette décision, rapprochée de celle rendue par la cour de cassation qu’une transmission d’activité de location en meublé est inconditionnellement éligible à l’exonération Dutreil ?

Réponse : Non, assurément.

Les précautions prises par chaque juridiction suprême corroborent l’approche « contrastée » qui doit être retenue en la matière et qu’une lecture attentive de l’arrêt du 1er juin 2023 faisait également apparaître en filigrane (V. F. Fruleux, Exonération Dutreil : comment définir les activités « commerciales » pour l’application du régime de faveur ? : JCP N 2023, n° 36, 1161, préc.). Elle s’exprime dans l’arrêt rendu par la cour de cassation par l’écart existant entre la rédaction du pourvoi et la motivation retenue par la haute juridiction. Les précautions prises pour invalider la doctrine administrative, sans pour autant consacrer d’une manière générale l’éligibilité de cette activité au régime de faveur, invitent une nouvelle fois à distinguer soigneusement inclusion potentielle de l’activité exercée et bénéfice effectif du régime de faveur. Les deux juridictions se rejoignent ici. La Cour de cassation se garde bien d’énoncer, comme l’y invitait le pourvoi, que l’activité de location équipée constitue une activité commerciale « à part entière ». Le Conseil d’État s’abstient d’affirmer que l’activité de location en meublé constitue par elle-même une activité commerciale éligible. Il se limite à préciser qu’une telle activité, lorsqu’elle est exercée à titre habituel, ne peut être systématiquement exclue du régime de faveur. La Haute Juridiction judiciaire n’indique pas que l’exercice par la société d’une telle activité rend la transmission éligible au régime de faveur. Elle précise seulement qu’une telle activité « est susceptible de rendre la transmission des parts de cette société éligible au régime de faveur ». Le Conseil d’État n’énonce pas autre chose quand il précise qu’aucune disposition ne permet de dénier de manière générale à la location en meublé le caractère d’activité commerciale au sens des articles 787 B et C du CGI.

Question n°15 : Ces réserves sont-elles à vos yeux contestables ?

Réponse : Non.

Comme nous avons déjà eu l’occasion de l’indiquer (V. F. Fruleux, Exonération Dutreil : comment définir les activités « commerciales » pour l’application du régime de faveur ? : JCP N 2023, n° 36, 1161, préc.), ces réserves sont à nos yeux pertinentes et bienvenues. Elles permettent de concilier l’invalidation d’une doctrine administrative objectivement infondée et les objectifs propres du régime d’exonération Dutreil.

L’activité de location en meublé, comme d’autres activités immobilières similaires telles que la location d’établissements commerciaux ou industriels munis du matériel nécessaire à leur exploitation, revêt souvent une coloration patrimoniale marquée. Cette spécificité heurte les objectifs poursuivis par l’exonération Dutreil qui cible les seules transmissions d’entreprises, au sens économique du terme. Un filtre supplémentaire dépassant la seule question de la nature de l’activité exercée impliquant une appréciation in concreto apparaît indispensable pour statuer sur l’éligibilité effective de ce type de transmission à l’exonération Dutreil.

Question n°16 : Une intervention législative est-elle prévisible à court terme sur cette question sensible qui viendrait préciser la délimitation des activités commerciales éligibles à l’exonération Dutreil ?

Réponse : Oui.

S’il suit les recommandations d’un récent rapport parlementaire (J.-P. Mattei et M.-N. Sansu, Rapp. d’information n° 1678 sur la fiscalité du patrimoine enregistré à la présidence de l’Assemblée nationale le 27 septembre 2023, recomm. n° 15), le législateur aura l’occasion de préciser rapidement ses intentions quant à l’éligibilité de ces activités à l’exonération Dutreil. Certainement dès la prochaine loi de finances. Un amendement a d’ores et déjà été déposé en ce sens par le Gouvernement (Amendement n°I-5400 déposé le mardi 17 octobre 2023) en vue d’exclure expressément l’activité de « gestion de son propre patrimoine mobilier ou immobilier » (sic) du bénéfice de l’exonération partielle.