Autrefois, la renonciation à la succession légale était principalement utilisée pour éviter d’acquitter le passif laissé par défunt lorsque sa succession était déficitaire. L’héritier renonçant est censé n’avoir jamais hérité (C. civ., art. 805), de sorte qu’il ne recueille aucun actif, mais n’est pas obligé au passif sauf exception (frais d’obsèques notamment).

Cette option successorale connait un tout autre intérêt depuis la loi du 23 juin 2006 qui autorise la représentation des renonçants (C. civ., art. 754).

Elle trouve désormais toute sa place dans les stratégies de transmission du patrimoine. En effet, en renonçant à la succession à laquelle il est appelé, le successible est censé n’avoir jamais été héritier (C. civ., art. 805, al. 1er), ce qui va permettre à ses descendants d’appréhender sa part successorale.

Rappelons qu’en dévolution légale, la représentation a pour effet de faire entrer les représentants dans les droits du représenté (C. civ., art. 751). Elle suppose une pluralité de souche et ne joue qu’en ligne directe descendante (C. civ., art. 752) et en ligne collatérale où elle est admise en faveur des enfants des frères et sœurs du défunt (C. civ., art.752-2).

Précisons qu’elle ne trouve à s’appliquer que dans les cas expressément prévus par la loi de sorte que l’héritier exhérédé ne peut être représenté (Cass. 1ère civ., 17 avr. 2019, n° 17-11508).

A l’instar de la donation-partage transgénérationnelle, à quelques différences près toutefois (transmission du vivant, ligne directe, et sous l’autorité du donateur), la renonciation à succession permet également d’assurer une transmission à la seconde génération. L’enfant qui renonce va pouvoir « transmettre » sa part héréditaire à ses descendants ; il ne pas pourra toutefois moduler l’étendue de leur émolument. C’est en effet, tous ses droits successoraux qui seront dévolus à ses descendants, à défaut, la renonciation serait translative et les représentants se trouveraient gratifiés d’une donation avec toutes les conséquences civiles et fiscales y attachées.

Sauf inaction d’un héritier pendant 10 ans, la renonciation doit faire l’objet d’une déclaration expresse, elle ne se présume pas (C. civ., art 804). Pour être opposable aux tiers, la renonciation doit être adressée ou déposée au tribunal du lieu d’ouverture de la succession ou faite devant notaire.

Dans le premier cas, il suffit de compléter l’imprimé idoine (Cerfa n° 15828*05) et de l’adresser ou de le déposer au tribunal judiciaire du lieu d’ouverture de la succession accompagné d’une copie intégrale de l’acte de décès, d’une copie intégrale de moins de 3 mois de l’acte de naissance et d’une copie d’un justificatif d’identité du renonçant. Dans le second cas, le renonçant n’a rien à faire, le notaire s’occupe de tout.

Au plan civil, précisons tout d’abord que dès lors que le renonçant est représenté, la renonciation n’a aucune incidence sur la détermination de la quotité disponible ; l’enfant qui renonce est pris en compte pour le calcul de cette dernière s’il est représenté ou tenu au rapport d’une libéralité (C. civ., art 913, al.2).

Les principales difficultés qui pourraient se présenter seraient liées, le cas échéant, aux donations faites en avance de part successorale au renonçant.

En l’absence de représentation, le renonçant ne doit pas le rapport, il peut retenir le don entre vifs jusqu’à concurrence de la quotité disponible, sauf clause contraire. Notons qu’afin de préserver la capacité de disposer du donateur, ce dernier peut depuis la loi du 23 juin 2006 exiger le « rapport » de la libéralité en cas de renonciation (C. civ., art. 845).

S’il est représenté, la donation s’impute sur la part que le renonçant aurait eue s’il avait accepté et ses représentants appréhendent alors le « solde » des droits qu’il aurait eus dans la masse à partager.

Se pose alors la question du rapport de la donation faite au renonçant par ses représentants (C. civ. art 848) – qui pourrait les pénaliser si la libéralité excédait les droits de la souche dans la masse à partager. Cette question est débattue en doctrine, certains considèrent que le rapport est dû notamment sur le fondement de l’égalité entre souches, d’autres au contraire soustraient les représentants au rapport de la libéralité … qu’ils n’ont pas reçue et qu’ils ne recueilleront peut-être jamais.

Soulignons enfin que dans l’hypothèse de la naissance d’autres enfants après le règlement de la succession à laquelle leur auteur a renoncé, ces derniers ne seraient pas pénalisés. Le législateur a en effet prévu le « rapport » par les représentants des biens ou droits successoraux reçus au décès du renonçant (C. civ., art. 754 al.2).

Au plan fiscal, le renonçant pur et simple n’a aucun droit de succession à payer.

En ce qui concerne le représentant, l’article 785 du CGI ayant été abrogé par la loi de finance rectificative du 30 décembre 2006, la taxation se fait désormais comme suit : tout d’abord l’abattement du renonçant profite à son représentant ou il se partage entre ses représentants s’ils sont plusieurs ; ensuite, la taxation se fait selon le barème progressif en ligne directe ou en ligne collatérale (BOI-ENR-DMTG-10-50-80 n° 270).

En conséquence, on enregistrera nécessairement une diminution de la taxation dès lors que le renonçant laissera plusieurs représentants. Notons que si des donations avaient été consenties de son vivant par le défunt au renonçant depuis moins de 15 ans au jour du décès, les représentants se partageraient, le cas échéant, l’abattement résiduel et seraient taxés dans le barème en ligne directe.

Mais la conséquence la plus intéressante réside dans le fait que l’on évite une double taxation sur le patrimoine que le renonçant a « laissé passer » (taxation entre le de cujus et l’héritier d’une part et entre l’héritier et ses descendants d’autre part) comme nous allons maintenant l’illustrer.

Cas pratique :

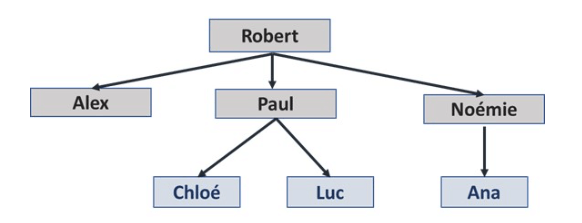

Supposons le décès de Robert, veuf, qui a trois enfants Alex, Paul et Noémie. Paul a lui-même deux enfants Chloé et Luc, Noémie a quant à elle une fille Ana.

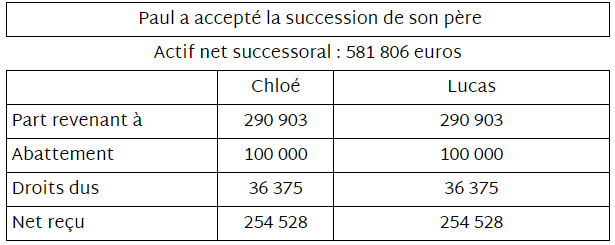

Robert n’a effectué aucune donation de son vivant à ses trois enfants. Les biens qu’il laisse au jour de son décès sont d’une valeur de 600 000 euros, il n’y a pas de passif. Si Paul accepte la succession, il sera taxé, comme ses frère et sœur sur 200 000 euros et acquittera des droits de mutation à titre gratuit de 18 194 €.

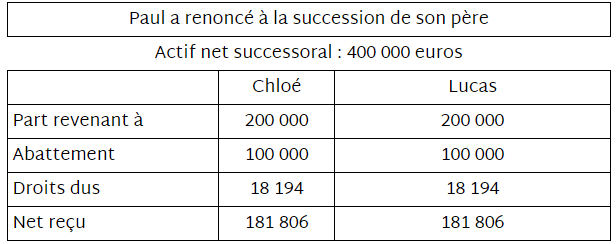

La souche de Paul a moins de droit de mutation à titre gratuit à acquitter s’il renonce à la succession, de sorte que les droits dus ensemble par deux enfants seront de 16 388 € soit une économie de 1 860 € (dès lors que chacun des enfants bénéficie des tranches basses de taxation à 5, 10 et 15 %).

Voyons maintenant ce qu’il en est du coût de la transmission au sein de la souche de Paul selon qu’il accepte ou renonce à la succession de son père.

Pour cela nous allons supposer qu’au jour de son décès, dans l’hypothèse de l’acceptation, il a conservé l’ensemble des biens reçus dans la succession de son père et que la valeur de ces derniers est identique (181 806 €). Nous supposerons que les biens qu’il avait personnellement acquis ont une valeur de 400 000 euros et qu’il n’y a pas de passif.

S’il a renoncé, ses enfants seront taxés sur une assiette de 400 000 euros et acquitteront ensemble des droits de succession de 36 388 € soit une économie de droits de mutation à titre gratuit lors du règlement de la succession de leur père de 36 362 €.

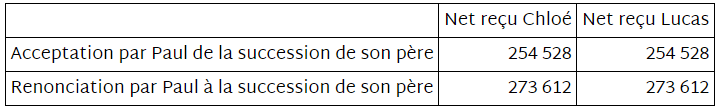

Autrement dit, la part revenant à Chloé et Lucas selon l’option retenu par Paul dans la succession de son père Robert sera donc la suivante :

Un différentiel de 19 084 euros pour chacun des enfants est ici constaté.

Précisons enfin que si la renonciation à succession n’est pas abusive au plan civil, nul n’est tenu d’accepter une succession à lui échu [1], elle n’est pas non plus susceptible d’abus de droit fiscal par fraude à la loi[2].

En conclusion

A ce jour, alors que l’on hérite de ses parents à un âge avancé, il y a lieu de s’interroger lors de l’ouverture de la succession de ces derniers. Si l’on réfléchit à la transmission de son propre patrimoine à ses enfants, la renonciation à la succession s’inscrit parfaitement dans les stratégies à envisager pour répondre à cet objectif.

Néanmoins, comme nous venons de le démontrer si la renonciation s’avère fiscalement judicieuse, les conséquences civiles de ce choix devront être maîtrisées. Il sera bon de s’entourer des conseils du professionnel dès lors que le renonçant aura été gratifié du vivant par le défunt.

[1] Cass. civ. 1re, 15 mai 2008, n° 06-19.535

[1] S. Lamiaux, « La renonciation succession et l’abus de droit fiscal : opter n’est pas tromper », Defrénois 9 janv. 2020, n° 155t3, p.37. Pour des remises en cause de la renonciation par l’Administration sur le terrain de l’abus de droit voir toutefois les décisions de rescrit 2009/24 (non reprise au Bofip) et celle relative à la renonciation de la sœur pour elle et ses enfants au « profit » de sa mère qui consent ensuite une donation à ses petits-enfants (BOI-ENR-DMTG-10-50-80 n°290).

Points essentiels :

Lorem ipsum dolor sit amet, consectetur adipiscing elit, sed do eiusmod tempor incididunt ut labore et dolore magna aliqua. Ut enim ad minim veniam, quis nostrud exercitation ullamco laboris nisi ut aliquip ex ea commodo consequat. Duis aute irure dolor in reprehenderit in voluptate velit esse cillum dolore eu fugiat nulla pariatur. Excepteur sint occaecat cupidatat non proident, sunt in culpa qui officia deserunt mollit anim id est laborum.